Tiểu luận Thu thập chứng từ và các nghiệp vụ phổ biến trong ngân hàng

Bạn đang xem 20 trang mẫu của tài liệu "Tiểu luận Thu thập chứng từ và các nghiệp vụ phổ biến trong ngân hàng", để tải tài liệu gốc về máy hãy click vào nút Download ở trên.

Tóm tắt nội dung tài liệu: Tiểu luận Thu thập chứng từ và các nghiệp vụ phổ biến trong ngân hàng

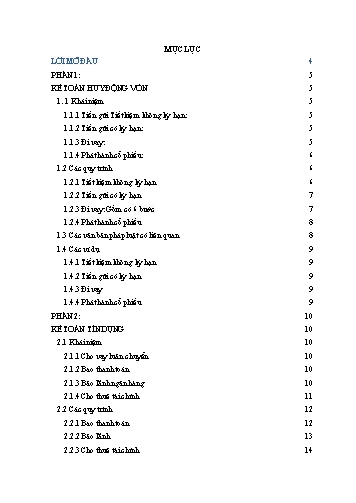

MỤC LỤC LỜI MỞ ĐẦU Cùng với sự hội nhập và phát triển của đất nước, Ngân hàng thương mại Việt Nam đã có một bước phát triển vượt bậc, nhất là từ khi sau Việt Nam gia nhập WTO đến nay. Ngân hàng thương mại cung cấp dịch vụ tài chính với nghiệp vụ cơ bản là nhận tiền gửi, cho vay và cung ứng các dịch vụ thanh toán. Ngoài ra, ngân hàng thương mại còn cung cấp nhiều dịch vụ khác nhằm thoả mãn tối đa nhu cầu về sản phẩm dịch vụ của xã hội. Trong xu thế mạnh mẽ về quy mô lẫn chất lượng của ngân hàng, việc trang bị kiến thức về kế toán ngân hàng là vô cùng cần thiết. Ngân Hàng là một loại hình doanh nghiệp kinh doanh trên lĩnh vực đặc biệt kinh doanh (tiền tệ). Nên Ngân Hàng nắm giữ một vai trò vô cùng quan trọng trong quá trình phát triển đất nước. Đó là góp phần giúp nhà nước điều tiết nền kinh tế vĩ mô, thông qua vai trò trung gian tài chính. Ngân hàng có vai trò quan trọng trong việc cung cấp các số liệu, phản ánh diễn biến các hoạt động kinh tế và nhờ đó có thể kiểm tra tình hình huy động và sử dụng vốn của Ngân hàng có hiệu quả hay không? Cho nên ngân hàng là công cụ để quản lý các nghiệp vụ của ngân hàng và hoạt động của nền kinh tế. Chính vì những điều quan trọng trên, và được sự chỉ dẫn tận tình của cô giáo Lăng Thị Minh Thảo, nhóm 4 chúng em muốn đi sâu về một số vấn đề và thu thập chứng từ thực tế để phục vụ cho việc học tập. Nhóm em thực hiện đề tài “thu thập chứng từ và các nghiệp vụ phổ biến trong ngân hàng” để làm rõ vấn đề trên. Trong quá trình làm bài không thể tránh được sai sót, khiếm khuyết, rất mong nhận được ý kiến đóng góp của cô và các bạn để bài làm hoàn chỉnh hơn. Trong bối cảnh ngân hàng ngày càng mạnh mẽ và phát triển về quy mô cũng như chất lượng, việc sở hữu kiến thức về kế toán ngân hàng trở nên cực kỳ quan trọng. Ngân hàng là một loại hình doanh nghiệp đặc biệt hoạt động trong lĩnh vực tài chính, và vai trò của ngân hàng là vô cùng quan trọng trong quá trình phát triển của đất nước. Ngân hàng đóng góp vào việc điều tiết nền kinh tế quốc gia thông qua vai trò là một trung gian tài chính. Nó cung cấp thông tin quan trọng về diễn biến hoạt động kinh tế và cho phép kiểm soát hiệu quả việc huy động và sử dụng vốn của ngân hàng. Đồng thời, ngân hàng cũng đóng vai trò quan trọng trong việc quản lý các giao dịch và hoạt động của nền kinh tế. Việc kế toán thuế TNDN tại ngân hàng đòi hỏi sự hiểu biết sâu rộng về quy định thuế, kiến thức về kế toán và công nghệ thông tin, cùng với khả năng áp dụng linh hoạt trong việc xử lý dữ liệu và báo cáo tài chính. Đồng thời, ngành ngân hàng cũng phải đối mặt với sự phức tạp của các sản phẩm tài chính, giao dịch đa dạng và sự thay đổi liên tục của quy định thuế. PHẦN 1: KẾ TOÁN HUY ĐỘNG VỐN 1. 1 Khái niệm 1.1.1 Tiền gửi Tiết kiệm không kỳ hạn: - Tiền gửi này chủ yếu là tiền nhàn rỗi của dân cư nhưng do nhu cầu chi tiêu không xác định được trước nên khách hàng chỉ gửi không kỳ hạn, nghĩa là có thể rút ra bất cứ lúc nào. - Lãi suất thấp, nguyên nhân giống như tiền gửi không kỳ hạn - Khi khách hàng đến gửi không kỳ hạn thì CANH phải mở sổ theo dõi. Khi khách hàng có nhu cầu chi tiêu có thể rút 1 phần trên số tiền tiết kiệm, sau khi xuất trình các giấy tờ hợp lệ. NH rút số dư trên sổ tiết kiệm không kỳ hạn và trả cho khách hàng - Lãi được nhập vốn và thường tính lãi theo nhóm ngày gửi tiền (VD: gửi ngày 10/1 thì đến ngày 10/2 là đủ một tháng để nhập lãi vào vốn). Còn đối với tiền gửi thanh toán thì lãi nhập vốn vào cuối tháng theo dương lịch. 1.1.2 Tiền gửi có kỳ hạn: - Đây là loại tiền gửi thanh toán nhưng khách hàng chủ yếu là các doanh nghiệp) gửi có kỳ hạn. Về mục đích gửi tiền và đối tượng gửi tiền thì tiền gửi có kỳ hạn có sự khác biệt so với tiết kiệm có kỳ hạn. Tuy nhiên, trong thực tế một số ngân hàng không phân biệt tiền gửi tiết kiệm có kỳ hạn và tiền gửi có kỳ hạn vì thông thường chúng có tính chất hoạt động và lãi suất huy động giống nhau. - Tiền gửi có kỳ có 3 loại: + Tiền gửi có kỳ hạn 3 tháng + Tiền gửi có kỳ hạn 6 tháng + Tiền gửi có kỳ hạn 12 tháng 1.1.3 Đi vay: - Vay vốn là một giao dịch về tài sản giữa bên cho và bên đi vay - Là khoản đi vay ngân hàng trung ương và các tổ chức tín dụng khác để bổ sung vốn cho hoạt động kinh doanh của ngân hàng - Nguồn vốn đi vay có vị trí quan trọng trong tổng nguồn vốn của ngân hàng thương mại. 1.1.4 Phát hành cổ phiếu: - Cổ phiếu là giấy chứng nhận số tiền nhà đầu tư đóng góp vào ngân hàng phát hành, là loại giấy tờ có giá dài hạn được ngân hàng phát hành nhằm huy động vốn. - Phát hành cổ phiếu là việc chào bán cổ phiếu của công ty cổ phần trên thị trường sơ cấp 1.2 Các quy trình 1.2.1 Tiết kiệm không kỳ hạn - Khách hàng tới giao dịch lần đầu: kế toán làm thủ tục đăng ký hồ sơ khách hàng, mở tài khoản hoặc sổ tiết kiệm theo yêu cầu của khách hàng sau đó hạch toán và ghi nhận tiền gửi từ khách hàng. - Khách hàng tới giao dịch: sau khi mở tài khoản hoặc sổ tiết kiệm các giao dịch của khách hàng sẽ là rút tiền, nộp tiền hoặc chuyển khoản...., còn ngân hàng sẽ tính lãi và trả cho khách hàng theo kỳ hạn nhất định. - Khách hàng tất toán tài khoản hoặc sổ tiết kiệm: ngân hàng sẽ tính lãi cho khách hàng, khách hàng sẽ rút hết tiền gốc và lãi, ngân hàng tất toán tài khoản hoặc sổ tiết kiệm của khách hàng. 1.2.2 Tiền gửi có kỳ hạn - Khách hàng tới gửi tiền: Kế toán làm thủ tục đăng ký hồ sơ khách hàng, mở tài khoản hoặc sổ tiết kiệm theo yêu cầu của khách hàng, sau đó hạch toán và nhận tiền gửi từ khách hàng. - Định kỳ: Khách hàng sẽ tới nhận lãi hoặc ngân hàng tính lãi phải trả, hoặc phân bổ trả lãi trước tùy vào phương thức trả lãi. - Khi đến hạn: Nếu khách hàng tới rút, ngân hàng sẽ chi trả và tất toán tài khoản.Nếu khách hàng không tới rút thì kế toán sẽ xử lý chuyển sang kỳ mới. 1.2.3 Đi vay: Gồm có 6 bước - Bước 1: Lập hồ sơ vay vốn Bước này do cán bộ tín dụng thực hiện ngay sau khi tiếp xúc khách hàng. Nhìn chung một bộ hồ sơ vay vốn cần phải thu thập các thông tin như: năng lực pháp lý, năng lực hành vi dân sự của khách hàng, khả năng sử dụng vốn vay, khả năng hoàn trả nợ vay (vốn vay + lãi) - Bước 2: Phân tích tín dụng Phân tích tín dụng là xác định khả năng hiện tại và tương lai của khách hàng trong việc sử dụng vốn vay + hoàn trả nợ vay. Phân tích tính chân thật của những thông tin đã thu thập được từ phía khách hàng trong bước 1, từ đó nhận xét thái độ, thiện chí của khách hàng làm cơ sở cho việc ra quyết định cho vay. - Bước 3: Ra quyết định tín dụng Trong khâu này, ngân hàng sẽ ra quyết định đồng ý hoặc từ chối cho vay đối với một hồ sơ vay vốn của khách hàng. Khi ra quyết định, thường mắc 2 sai lầm cơ bản: + Đồng ý cho vay với một khách hàng không tốt + Từ chối cho vay với một khách hàng tốt. Cả 2 sai lầm đều ảnh hưởng đến hoạt động kinh doanh tín dụng, thậm chí sai lầm thứ 2 còn ảnh hưởng đến uy tín của ngân hàng. - Bước 4: Giải ngân Ở bước này, ngân hàng sẽ tiến hành phát tiền cho khách hàng theo hạn mức tín dụng đã ký kết trong hợp đồng tín dụng. - Bước 5: Giám sát tín dụng Nhân viên tín dụng thường xuyên kiểm tra việc sử dụng vốn vay thực tế của khách hàng, hiện trạng tài sản đảm bảo, tình hình tài chính của khách hàng,... để đảm bảo khả năng thu nợ. - Bước 6: Thanh lý hợp đồng tín dụng 1.2.4 Phát hành cổ phiếu - Đăng ký hồ sơ, hạch toán cổ phiếu, hạch toán tiền thu vào - Định kỳ tính lãi phải trả - Đến hạn: KH rút tiền, tất toán vào tài khoản phải trả 1.3 Các văn bản pháp luật có liên quan - Chuẩn mực kế toán Việt Nam số 16 “ Chi phí đi vay” (VAS 16) - Quyết định số 1284/2002/QĐ- NHNN ngày 21/11/2002 của Thống đốc Ngân hàng về “ Quy chế mở và sử dụng tài khoản tiền gửi tại NH” - Quyết định số 1160/2004/QĐ – NHNN ngày 13/9/2004 và QĐ số 47/2006/ QĐ – NHNN ngày 25/09/2006 của Thống đốc Ngân hàng NN về ‘ Quy chế tiền gửi tiết kiệm” - Quyết định số 07/2008/QĐ – NHNN ngày 24/03/2008 và TT 16/2009/TT – NHNN của thống đốc NHNN về “ Quy chế phát hành GTCG trong nước của TCTD” - Thông tư 17/2011/TT-NHNN quy định về việc cho vay có đảm bảo bằng cầm cố giấy tờ có giá của NHNN VN đối với các tổ chức tín dụng. - Thông tư : " Hướng dẫn thi hành thể lệ tiền gửi tiết kiệm không kỳ hạn có lãi và có thưởng " ban hành theo QĐ 36-CP 9/2/1978. - Luật Bảo hiểm tiền gửi số 06/QH13. 1.4 Các ví dụ 1.4.1 Tiết kiệm không kỳ hạn Ông Lê A yêu cầu chuyển 100.000.000đ từ tiền gửi tiết kiệm kỳ hạn 6 tháng sang tiết kiệm không kỳ hạn. Nợ Tk 4232: 100.000.000 Có TK 4231: 100.000.000 1.4.2 Tiền gửi có kỳ hạn Ngân Hàng A nhận tiền gửi có kỳ hạn của chị Kim Anh là 3 tháng số tiền 50.000.000đ Nợ TK 1011: 50.000.000 Có TK 4212: 50.000.000 1.4.3 Đi vay Ngân hàng ACB vay của ngân hàng nhà nước 1.000.000.000đ 1.4.4 Phát hành cổ phiếu Ngân hàng phát hành 1.000 trái phiếu theo mệnh giá, loại mệnh giá 1.000.000đ, chiết khấu 10%. Phản ánh số tiền thu về từ việc phát hành kế toán hạch toán. Nợ TK 4211 900.000.000 Nợ TK 432 100.000.000 Có TK 431 1.000.000.000 P N 2: KẾ TOÁN TÍN DỤNG 2.1 Khái niệm Tín dụng ngân hàng là giao dịch tài sản giữa ngân hàng và khách hàng sử dụng trong một thời gian nhất định theo thỏa thuận và khách hàng có nghĩa vụ hoàn trả vô điều kiện cả vốn gốc và lãi cho ngân hàng khi đến hạn thanh toán. 2.1.1 Cho vay luân chuyển Cho vay luân chuyển là vốn lưu động vay từ ngân hàng để trang bị tiền mua hàng hóa và trả nợ lại cho ngân hàng khi bán được hàng hóa đó trong thời gian nhất định 2.1.2 Bao thanh toán Là một hình thức cấp tín dụng của tổ chức tín dụng cho bên bán hàng thông qua việc mua lại các khoản phải thu phát sinh từ việc mua, bán hàng hoá đã được bên bán hàng và bên mua hàng thoả thuận trong hợp đồng mua, bán hàng. Các hình thức bao thanh toán: - Bao thanh toán theo món: với từng khoản phải thu, TCTD ký một hợp đồng tín dụng với bên bán hàng. - Bao thanh toán theo hạn mức: TCTD cấp cho bên bán hàng một số dư bao thanh toán trong một khoản thời gian xác định mà tại bất cứ thời điểm nào trong thời hạn của hạn mức, tổng số dư bao thanh toán với bên bán hàng không được vượt quá số dư này. Mỗi lần ứng trước, bên bán hàng chỉ cần ký với TCTD khế ước nhận nợ (giấy nhận nợ). - Đồng bao thanh toán: Các TCTD cùng thực hiện bao thanh toán cho một hợp đồng mua bán hàng hóa, trong đó có một TCTD đứng ra làm đầu mối thực hiện việc tổ chức bao thanh toán. 2.1.3 Bảo lãnh ngân hàng Là cam kết bằng văn bản của tổ chức tín dụng (bên bảo lãnh) với bên có quyền (bên nhận bảo lãnh) về việc thực hiện nghĩa vụ tài chính thay cho khách hàng (bên được bảo lãnh) khi khách hàng không thực hiện đúng cam kết với bên nhận bảo lãnh.Khách hàng phải nhận nợ và trả nợ cho tổ chức tín dụng số tiền đã được trả thay. Các loại hình bảo lãnh: - Bảo lãnh có bảo đảm bằng tài sản và bảo lãnh có bản đảm bằng uy tín - Bảo lãnh có bảo đảm bằng tài sản là bên bảo lãnh phải có tài sản để thực hiện nghĩa vụ bảo lãnh. Việc bảo lãnh bằng tài sản có thể kèm theo biện pháp thế chấp hoặc cầm cố để thực hiện nghĩa vụ hoặc do tổ chức tín dụng và bên bảo lãnh thoả thuận. - Bảo lãnh bằng uy tín là hình thức bảo lãnh chỉ dựa trên uy tín của người bảo lãnh, chỉ được áp dụng cho các khoản vay nhỏ. 2.1.4 Cho thuê tài chính Là hoạt động tín dụng trung và dài hạn của ngân hàng dành cho khách hàng doanh nghiệp. Khi này, ngân hàng cam kết mua và cho thuê lại máy móc, thiết bị, phương tiện vận chuyển và các động sản khác theo yêu cầu của doanh nghiệp. Trong suốt thời gian thuê, ngân hàng vẫn là chủ sở hữu tài sản và doanh nghiệp có nghĩa vụ thanh toán tiền thuê cho ngân hàng theo hợp đồng đã ký giữa 2 bên. - Cho thuê tài chính là một dạng cho thuê tài sản, nhưng khác về căn bản so với các loại cho thuê tài sản khác là có sự chuyển dịch về cơ bản các rủi ro và các lợi ích gắn liền với quyền sở hữu tài sản thuê. - Loại hình cho thuê tài chính có lợi thế là người thuê không cần bỏ toàn bộ số tiền ra một lúc để có máy móc, thiết bị, đồng thời cũng không cần phải thế chấp tài sản như trong các giao dịch vay vốn khác; bên đi thuê tài chính không phải chịu những rủi ro do sự mất giá của tài sản, hao mòn tự nhiên.. Thời gian thuê: Chiếm ít nhất = 60% thời gian để khấu hao tài sản Kết thúc hợp đồng: người thuê có thể trả lại tài sản hoặc được mua lại với giá thỏa thuận (thông thường nhỏ hơn giá trị thường của tài sản tại thời điểm mua lại) Định kỳ: trả tiền thuê tầng kỳ bao gồm cả gốc và lãi thuế Tính khấu hao: bên cho thuê không phải trích khấu hao tài sản Xác định lãi suất: để làm căn cứ tính lãi cho thuê, mức lãi suất có thể ghi công khái trong hợp đồng hoặc là mức lãi suất ngầm định được các bên tự tính toán dựa trên các yếu tố khác đã được thỏa thuận. 2.2 Các quy trình 2.2.1 Bao thanh toán Hệ thống này chủ yếu sử dụng bao thanh toán trong nước. Sau đây là quá trình thực hiện bao thanh toán theo hệ thống 1 đơn vị BTT. Người bán và người mua tiến hành thương lượng trên hợp đồng mua bán hàng hóa. Người bán đề nghị đơn vị BTT tài trợ với tài sản đảm bảo chính là khoản phải thu trong tương lai từ hợp đồng mua bán hàng hóa. Đơn vị BTT tiến hành thẩm định khả năng thanh toán tiền hàng của người mua. Nếu xét có thể thu được tiền hàng từ người mua theo đúng hạn hợp đồng mua bán, đơn vị BTT sẽ thông báo đồng ý tài trợ cho người bán. Đơn vị BTT và người mua thỏa thuận và ký kết hợp đồng BTT. Người bán giao hàng cho người mua theo đúng thỏa thuận trong hợp đồng mua bán hàng hóa. Người bán chuyển giao bản gốc hợp đồng mua bán hàng hóa, chứng từ bán hàng và các chứng từ khác có liên quan đến các khoản phải thu cho đơn vị BTT. Đơn vị BTT ứng trước một phần tiền cho người bán theo thỏa thuận trong hợp đồng BTT Khi đến hạn thanh toán, đơn vị BTT tiến hành thu nợ từ người mua. (10) Người mua thanh toán tiền hàng cho đơn vị BTT. (11) Sau khi đã thu hồi tiền hàng từ phía người mua, đơn vị BTT nốt tiền chuyển nhượng khoản thu cho khách hàng. 2.2.2 Bảo lãnh Quy trình bảo lãnh tại chi nhánh: Bước 1: Hướng dẫn khách hàng làm hồ sơ lập bảo lãnh a. Hồ sơ đối với các loại bảo lãnh: Giấy đề nghị bảo lãnh ( BM 10/HD – PC -08) Hồ sơ pháp lý về khách hàng. Hồ sơ về tình hình sản xuất kinh doanh, tài chính. Hồ sơ về đảm bảo bảo lãnh. b.Tiếp nhận kiểm tra hoàn chỉnh hồ sơ: + Kiểm tra tính đầy đủ về số lượng và tính pháp lý của hồ sơ bảo lãnh. - Báo cáo với trưởng phòng xin ý kiến lãnh đạo: + Nếu đủ hồ sơ thực hiện 2 sau: Chuyển hồ sơ Thẩm định hồ sơ. Lập trình giấy tờ + Nếu thiếu hồ sơ yêu cầu bổ sung Bước 2: Quyết định bảo lãnh - Thẩm định bảo lãnh: + Chuyển hồ sơ + Thẩm định hồ sơ + Lập tờ trinh - Ra quyết định bảo lãnh Trường hợp này phân ra làm 2 loại + Trường hợp thuộc thẩm quyền + Trường hợp vượt thẩm quyền hội sở chính Bước 3: Phát hành bảo lãnh - Hoàn chỉnh lại hồ sơ bảo lãnh - Thực hiện các biện pháp đảm bảo - Ký hợp đồng bảo lãnh phát hành thư bảo lãnh. - Về thời hạn xem xét phát hành bảo lãnh. Bước 4: Xử lý sau khi phát hành bảo lãnh Theo dõi phát sinh nghĩa vụ bảo lãnh và thực hiện nghĩa vụ bảo lãnh Hạch toán số dư bảo lãnh Theo dõi thực hiện hợp đồng bảo lãnh Bước 5: Kết thúc bảo lãnh a. Tất toán bảo lãnh b. Giải tỏa tài sản đảm bảo bảo lãnh c. Đánh giá kết quả, rút kinh nghiệm d. Lưu trữ hồ sơ 2.2.3 Cho thuê tài chính Lựa chọn tài sản và bên cung ứng Chuẩn bị phương án kinh doanh, phương án sử dụng tài sán Ký kết hợp đồng cho thuê tài chính, hợp đồng mua bán tài sản Thanh toán và nhận bàn giao tài sản Định kỳ thanh toán vốn gốc và lãi Thực hiện quyền mua lại tài sản khi tắt toán thuê hợp đồng thuê tài chính 2.3 Các ví dụ 2.3.1 Cho vay luân chuyển Ngân hàng A có chính sách tín dụng như sau: Cho vay 12 tháng, lãi suất 1%/tháng, trả lãi mỗi tháng, lãi suất phạt chậm thanh toán là 150% lãi suất thông thường. Khách hàng B (không có tài khoản tiền gửi tại NH A) đến vay 600 triệu đồng với điều khoản tín dụng như NH đưa ra, thời gian từ 1/10/2008 đến 1/10/2009. Trong 9 kỳ lãi đầu, khách hàng đến thanh toán lãi đúng hạn bằng tiền mặt. Nhưng đến 20/9/2009 khách hàng mới đến thanh toán lãi kỳ 10 và 11. Ngày 1/10/2009, khách hàng đến trả tiền lãi kỳ cuối và nợ gốc. Xử lý kế toán trong những trường hợp trên. Giải - Ngày 1/10/2008, NH giải ngân cho khách hàng B Nợ 2111.KH B : 600 000 000 đồng Có 1011 : 600 000 000 đồng - Tiền lãi tháng kỳ nhất ngày 1/11/20068 ( 1/10/2008 – 1/11/2008) Lãi phải thu: 600.000.000 x 1% x 30/30 = 6.000.000 đồng Khách hàng đến trả lãi bằng tiền mặt: Nợ 1011 : 6.000.000 Có 702 : 6.000.000 Hạch toán tương tự cho 8 kỳ tiếp theo. - Ngày 1/8/2009, khách hàng không đến thanh toán lãi theo thời hạn. + Ngân hàng theo dõi ngoại bảng Nhập 941 : 6.000.000đồng - Ngày 1/9/2009, tiếp tục theo dõi ngoại bảng. Nhập 941 : 6.000.000đồng - Đến ngày này, ngân hàng xét thấy khách hàng suy giảm khả năng trả nợ nên chuyển nợ cần chú ý. Nợ 2112.KH B : 600.00.000 Có 2111.KH B : 600.000.000 - Đến ngày 20/9/2009, khách hàng đến thanh toán lãi. Mức phạt do chậm thanh toán lãi: 600.000.000 x 1.5 x 1% x 69/30 = 20.700.000 đồng. Nợ 1011 : 20.700.000 đồng Có 702 : 20.700.000 đồng +Đồng thời Xuất 941: 10 triệu đồng - Ngày 1/10/2009, khách hàng đến thanh toán nợ gốc và lãi kỳ cuối. Nợ 1011 : 606.000.000 đ Có 2112.KH B : 606.000.000 đ Có 702 : 6.000.000 đ 2.3.2 Bao thanh toán Ngày 1/9/2013 Ngân hàng ACB chi nhánh Tân Bình đã thu phí 1 khoản nợ 100.000.000 về bao thanh toán của khách hàng vào ngày 01/07/2010. Lãi suất 0,4% trên khoản nợ. Giải Nợ TK 1011 4.000.000 (620tr x 0,2% ) Có TK 709 4.000.000 2.3.3 Bảo lãnh Ngày 20/02/N Công ty C nhờ NGA bảo lãnh mua hàng hoá với công ty ở nước ngoài, trị giá hợp đồng là 30.000USD, thời hạn 1 tháng. NH yêu cầu ký quỹ 20% và tính phí bảo lãnh là 0.55%/giá trị hợp đồng (đã có VAT) Hạch toán các nghiệp vụ kinh tế phát sinh. Biết rằng khoản tiền gửi của KH đủ số tiền hạch toán. Giải: Ngày 20/02/N: NH phát hành thư bảo lãnh cho KH Nợ TK 4221: 6.000USD Có TK 428: 6.000USD Đồng thời nhập TK 922 “Cam kết bảo lãnh”: 30.000USD NH thu phí dịch vụ bảo lãnh Nợ TK 4221: 165USD Có TK 712: 150USD Có TK 4531: 15USD Ngày 20/03/N Nợ TK428: 6000USD Nợ TK 428: 24.000USD Có TK 133: 30.000USD Đồng thời xuất TK 922 “cam kết bảo lãnh” : 30.000USD 2.3.4 Cho thuê tài chính Tài sản sau khi thu hồi về, NH tân trang lại tài sản với chi phí tân trang là 100.000.000đ. NH lại tiếp tục cho KH khách thuê. Tiền thuê hàng tháng là 10.000.000. Lãi 1.000.000 đ/tháng. Định khoản như sau: Chi phí tân trang: Nợ TK 872: 100.000.000 đ Có TK 1011: 100.000.000 đ - Tiền thuê và tiền lãi hạch toán vào thu nhập khác: Nợ 1011: 11.000.000 đ Có 79: 11.000.000 đ 2.4 Các văn bản liên quan - Quyết định 68-QĐ năm 1961 về thể lệ và biện pháp tạm thời cho vay. - Quyết định 1622001/QĐ-NHN "Quy chế cho vay của tổ chức tín dụng đối với khách hàng ". - Thông tư 95/2005/TT-BTC ngày 26/10/2005 về việc hướng dẫn thực hiện các quy định của luật về lệ phí trước bạ, tài sản cho thuê. - Nghị định số 16/2001/ NĐ-CP ngày 2/5/2001 về tổ chức và hoạt động của công ty cho thuê tài chính. - Chuẩn mực kế toán VN số 1 và số 14 (VAS 1 và VAS 14) - QĐ 1627/2001/QĐ-NHNN “Quy chế cho vay của tổ chức tín dụng đối với khách hàng” ngày 31/12/2001 và QĐ 127/2005/QĐ-NHNN ngày 03/02/2001 bổ sung QĐ 1627/2001/QĐ-NHNN và QĐ 78/2005/QĐ-NHNN ngày 31/05/2005, bổ sung khoản 6 điều 1 của QĐ 127. - QĐ 286/2002/QĐ-NHNN “Quy chế đồng tài trợ của các tổ chức tín dụng” ngày 3/4/2002. - QĐ 493/2005/QĐ-NHNN “Phân loại nợ, trích lập, và sử dụng dự phòng để xử lý rủi ro tín dụng trong hoạt động ngân hàng của tổ chức tín dụng” ngày 22/04/2005. PHẦN 3: KẾ TOÁN NGOẠI TỆ 3.1 Khái niệm Ngoại tệ là đơn vị tiền tệ khác với đơn vị tiền tệ kế toán của ngân hàng 3.1.1 Đánh giá ngoại tệ vào ngày lập BCTC Ngân hàng tiến hành đánh giá lại giá trị ngoại tệ kinh doanh hiện có tại ngân hàng nhằm theo dõi xu hướng biến đổi của tỷ giá từng ngoại tệ (ngày, tháng, quý, năm) Phương pháp đánh giá lại ngoại tệ kinh doanh đối với các nghiệp vụ hối đoái kỳ hạn và nghiệp vụ giao ngay được thực hiện trên cơ sở so sánh số dư các tài khoản mua bán ngoại tệ và cam kết giao dịch tiền tệ kỳ sai khi đã quy đổi ra VND theo tỷ giá mua tại thời điểm đánh giá với các tài khoản thanh toán mua bán ngoại tệ và giá trị giao dịch tiền tệ kỳ hạn nếu có chênh lệch sẽ được ghi nhận vào tài khoản chênh lệch tỷ giá ngoại tệ. Nếu đánh giá lại ngoại tệ kinh doanh làm cho giá trị ngoại tệ tăng lên, kế toán sẽ hạch toán giá trị ngoại tệ tăng lên. Nếu đánh giá lại ngoại tệ làm cho giá trị ngoại tệ giảm xuống, kế toán sẽ hạch toán giá trị ngoại tệ giảm Kết thúc năm tài chính, số dư tài khoản chênh lệch tỷ giá ngoại tệ sẽ được tất toán ghi đối ứng với TK thu nhập hoặc chi phí của Ngân Hàng 3.1.2 Thanh toán L/C Là một sự thỏa thuận trong đó một NH đáp ứng những yêu cầu của KH cam kết hay cho phép một NH khác chi trả hoặc chấp thuận những yêu cầu của người hưởng lợi theo đúng điều kiện và chứng từ thanh toán phù hợp với thư tín dụng 3.2 Các quy trình 3.2.1 Đánh giá ngoại tệ - Giá trị ngoại tệ đánh giá lại(A) = Số dư Có TK 4711* tỷ giá hạch toán ngày cuối tháng - So sánh Giá trị ngoại tệ đánh giá lại(A) với số dư Nợ TK 4712 Nếu Giá trị ngoại tệ đánh giá lại (A) > số dư Nợ TK 4712 Hạch toán: Nợ TK 4712: TT mua bán ngoại tệ kinh doanh Có TK 631: Chênh lệch tỷ giá ngoại tệ Nợ TK 631: Chênh lệch tỷ giá ngoại tệ Có TK 7210: Thu nhập do đánh giá lại ngoại tệ Nếu Giá trị ngoại tệ đánh giá lại (A) < số dư Nợ TK 4712 Hạch toán : Nợ TK 631: Chênh lệch tỷ giá ngoại tệ Có TK 4712: TT mua bán ngoại tệ kinh doanh Nợ TK 8210: Chi phí do đánh giá lại ngoại tệ Có TK 631: Chênh lệch tỷ giá ngoại tệ 3.2.2 Thanh toán L/C (1) KH nhập khẩu và KH xuất khẩu ký HĐ (2) KH nhập khẩu đề nghị NH NK mở L/C (3) NH NK thông báo đã mở L/C cho NH XK (4) NH XK thông báo cho KH xuất khẩu (5) KH XK thực hiện giao hàng cho KH nhập khẩu (6) KH xuất khẩu xuất trình BCT L/C (7) NH XK gửi BCT L/C qua NH nhập khẩu (8) NH NK thực hiện thanh toán cho NHÀ XK (9) NH XK thực hiện thanh toán cho NHÀ XK 3.3 Các văn bản liên quan - Pháp lệnh ngoại hối số 28/2005/PL UBTVQH11 do Chủ tịch Quốc hội ký công bố ngày 13/12/2005. - Nghị định 160/2006/NĐ-CP của Chính phủ ban hành ngày 28/06/2006 về hướng dẫn thi hành pháp lệnh ngoại hối. - Hướng dẫn số 7404/NHNN-KTTC của NHNN ban hành ngày 29/08/2006 về việc hướng dẫn hạch toán kế toán phát sinh tiền tệ. - Quyết định số 1452/2004/QĐ-NHNN của Thống đốc Ngân hàng nhà nước ban hành ngày 10/11/2004 về giao dịch hối đoái của các Tổ chức tín dụng được phép hoạt động ngoại hối. - Quyết định số 02/2008/QĐ-NHNN (15/12/2008), QĐ/2006/QĐ-NHNN ban hành ngày 10/7/2006) Về việc sửa đổi, bổ sung, hủy bỏ một số tài khoản trong hệ thống tài khoản kế toán các Tổ chức Tín dụng ban hành theo quyết định số 479/2004/QĐ-NHNN ngày 29/4/2004 và Quyết định số 807/2005/QĐ-NHNN ngày 1/6/2005 của Thống đốc Ngân hàng Nhà nước. - Hướng dẫn số 7459/NHNN-KTTC của NHNN về việc hướng dẫn hạch toán nghiệp vụ kinh doanh, đầu tư chứng khoán ban hành ngày 30/08/2006. - Chuẩn mực kế toán số 10 - ảnh hưởng của việc thay đổi tỷ giá hối đoái 3.4 Các ví dụ 3.4.1 Đánh giá ngoại tệ Ngày 10/10/Y, NHA ký hợp đồng bán ngoại tệ kỳ hạn là 1 triệu USD thanh toán vào ngày 10/11/Y với tỷ giá USD/VND kỳ hạn là 19USD. Giả sử tỷ giá của những thời điểm tiếp theo là: Ngày giao dịch 10/10/Y: USD/VND là 18.200 Ngày 31/10/Y: USD/VND là 18.500 Ngày 10/11/Y: USD/VND là 19.300 Yêu cầu: xử lý và định khoản nghiệp vụ trên tại các thời điểm vào ngày giao dịch ký kết hợp đồng có kỳ hạn, ngày 31/10/Y và ngày thực hiện hợp đồng 10/11/Y Biết rằng: NH thực hiện phân bổ lãi phải thu.lãi phải trả và đánh giá lại giá trị ngoại tệ kinh doanh định kỳ cuối tháng. Giải: Ngày 10/10/Y Ngân hàng cam kết bán ngoại tệ có kỳ hạn Nợ TK 471: 1.000.000 USD Có TK 4862: 1.000.000 USD Ngân hàng hạch toán đối với số VND cam kết thu về bằng VNĐ tương ứng Nợ TK 4862: 19.100.000.000VND Có TK 4742: 18.200.000 VND Có TK 4962: 900.000.000 VND Ngày 31/10/Y Kế toán lập bảng kê phân bổ lãi phải trả vào thu nhập Nợ TK 4962: 900.000.000 VND Có TK 723: 900.000.000 VND Kế toán hạch toán chênh lệch tỷ giá do đánh giá lại cuối tháng: tỷ giá tăng Nợ TK 6332: 300.000.000 VND Có TK 4742: 300.000.000 VND Ngày 10/11/Y Kế toán bán ngoại tệ theo cam kết Nợ TK 4862: 1.000.000 USD Có TK 1031, 4211: 1.000.000 USD Kế toán thu VND về do bán ngoại tệ Nợ TK 4211, 1031 : 19.100.000.000VND Có TK 4862: 19.100.000.000VND Đánh giá lại giá trị ngoại tệ hợp đồng bán ngoại tệ kỳ hạn khi đến hạn theo tỷ giá giao ngay ngày đến hạn + Giá trị VND của hợp đồng theo tỷ giá giao ngay ngày đến hạn 1.000.000USD x 19.3000 = 19.300.000.000VND + Giá trị VND của hợp đồng ghi nhận lần cuối: 18.500.000.000VND + Số chênh lệch VND phải điều chỉnh 19.300.000.000 – 18.500.000.000 = 800.000.000 VND Nợ TK 6332: 800.000.000 VND Có TK 4742: 800.000.000 VND Kết chuyển ngoại tệ đã cam kết bán có kỳ hạn sang mua bán ngoại tệ kinh doanh Nơ TK 4711: 1.000.000 USD Có TK 4741: 1.000.000 USD Kết chuyển thanh toán đối với giao dịch kỳ hạn sang thanh toán mua bán ngoại tệ kinh doanh Nợ TK 4742: 19.300.000.000VND Có TK 4712: 19.300.000.000VND 3.4.2 Thanh toán L/C Công ty A đề nghị ngân hàng B mở L/C trả chậm trị giá 20.000USD. Ngân hàng yêu cầu công ty ký quỹ 40% bằng ngoại tệ và thu phí mở L/C với tỷ lệ 0.11% (đã bao gồm thuế GTGT, thuế suất 10%). Công ty A trích từ TK tiền gửi VND mua ngoại tệ để ký quỹ và trả phí. Tỷ giá USD/VND ngân hàng niêm yết vào ngày 30/09/J là 20.080/85. Giải: Nợ Tk 4211: 160.680.000 (20.000USD x 40% X 20.085) Có TK 4712: 160.680.000 Nợ Tk 4711: 8.000USD Có TK 4282: 8.000USD Nhập TK 9215: 20.000USD Nợ TK 4211: 486.057 Có TK 711: 441.870 (20.000USD x 0.11% X 20.085) Có TK 4531: 44.187 PHẦN 4: KẾ TOÁN THANH TOÁN 4.1 Khái niệm 4.1.1 Thanh toán UNC UNC là chứng từ do chủ TK lập để ủy nhiệm chi NH trích tài khoản của mình chi trả cho người thụ hưởng. 4.1.2 Thanh toán UNT Là chứng từ đòi tiền do người bán hay người cung cấp dịch vụ lập, ủy nhiệm chi ngân hàng đòi tiền người mua hay nhận cung ứng dịch vụ trên cơ sở hàng hóa, dịch vụ đã cung ứng. 4.1.3 Thanh toán séc Séc là một phương tiện thanh toán không dùng tiền mặt do một người ký phát để thanh toán tiền hàng hóa, dịch vụ cho người thụ hưởng thông qua NH làm trung tâm thanh toán. 4.1.4 Thanh toán thẻ Thẻ tín dụng là chứng từ thể hiện sự cam kết thanh toán tiền của người mua cho người bán khi họ xuất trình đầy đủ chứng từ theo nội dung của thư tín dụng Thẻ thanh toán là một phương tiện thanh toán mà người chủ thẻ có thể sử dụng để rút tiền mặt tại máy rút tiền tự động hoặc thanh toán hàng hóa dịch vụ tại các cơ sở chấp nhận thẻ thanh toán. 4.2 Các quy trình 4.2.1 Uỷ nhiệm chi Trường hợp 1: Người thụ hưởng có cùng tài khoản ở cùng NH với người trả tiền (1) Đơn vị bán giao hàng cho đơn vị mua theo hợp đồng. (2) Đơn vị mua lập UNC hợp lệ sẽ trích tài khoản (3) Ngân hàng sau khi kiểm tra UNC hợp lệ sẽ trích tài khoản đơn vị mua ghi Nợ và báo Nợ cho đơn vị mua (4)NH ghi tăng TK đơn vị bán và báo Nó cho đơn vị bán Trường hợp 2: Người thụ hưởng có tài khoản khác NH với người trả tiền (1) Đơn vị bán giao hàng cho đơn vị mua theo hợp đồng (2) Đơn vị mua lập UNC gửi vào NH (3) Ngân hàng sau khi kiểm tra UNC hợp lệ sẽ trích tài khoản đơn vị mua ghi Nợ và báo Nợ cho đơn vị mua (4) NH bên mua thanh toán cho NH bên bán (5) NH bên bán ghi tăng TK đơn vị bán và báo Có cho đơn vị bán 4.2.2 Uỷ nhiệm thu TH 1: Nếu người mua và người bán có TK cùng NH (1) Đơn vị bán giao hàng hóa cho đơn vị mua theo hợp đồng (2) Đơn vị bán lập UT gửi vào NH (3) NH sau khi kiểm tra đối chiếu với thông báo bằng văn bản do đơn vị mua gởi trước đây nếu UNT hợp lệ sẽ trích tài khoản đơn vị mua ghi Nợ và báo Nợ cho đơn vị mua (4) NH bên bán ghi tăng TK đơn vị bán và báo Có cho đơn vị bán TH2:Nếu người mua và người bán có TK khác NH (1) Đơn vị bán giao hàng hóa cho đơn vị mua theo hợp đồng (2) Đơn vị bán lập UT gửi vào NH bên bán (3) NH bên bán chuyển UNT về NH bên mua (4) NH sau khi kiểm tra đối chiếu với thông báo bằng văn bản do đơn vị mua gởi trước đây nếu UNT hợp lệ sẽ trích tài khoản đơn vị mua ghi Nợ và báo Nợ cho đơn vị mua (5) NH bên mua thanh toán cho NH bên bán (6) NH bên bán ghi tăng TK đơn vị bán và báo Có cho đơn vị bán. 4.2.3 Thanh toán séc TH 1: Séc được thanh toán tại NH phát hành Séc (1) Đơn vị bán giao hàng hóa cho đơn vị mua theo hợp đồng (2) Đơn vị mua phát hành séc trả cho đơn vị bán (3) Đơn vị bán nộp séc vào NH trong thời gian hiệu lực (4) NH kiểm tra Séc nếu hợp lý sẽ ghi Nợ và báo Nợ cho đơn vị mua (5) NH ghi có và báo Có cho đơn vị bán hoặc cho rút tiền mặt nếu là séc lĩnh tiền mặt. TH 2: Séc được thanh toán tại NH phục vụ người thụ hưởng (1) Đơn vị bán giao hàng hóa cho đơn vị mua theo hợp đồng (2) Đơn vị mua phát hành séc trả cho đơn vị bán (3) Đơn vị bán nộp séc vào NH trong thời gian hiệu lực (4) Trường hợp đơn vị bán nộp séc vào NH bên bán thì NH này phải chuyển séc về NH bên mua (5) NH bên mua khi nhận được sẽ kiểm tra séc nếu hợp lệ sẽ ghi Nợ và báo Nợ cho đơn vị mua (6) NH bên mua thanh toán cho NH bên bán hoặc cho đơn vị bán lĩnh tiền mặt (7) NH bên bán ghi Có và bên báo Có cho đơn vị bán 4.2.4 Thanh toán thẻ (1) Chủ thẻ làm thủ tục xin cấp thẻ (2) Chủ thẻ mua hàng hóa, dịch vụ tại các cơ sở chấp nhận thanh toán thẻ (3) Sau khi kiểm tra và thanh toán cơ sở chấp nhận trả lại thẻ cho chủ thẻ (4) Cơ sở chấp nhận các hóa đơn gửi NH thanh toán (5) NH sau khi kiểm tra các chứng từ hợp lệ , thanh toán cho cơ sở chấp nhận (6) NH thanh toán gửi hóa đơn về ngân hàng phát hành (7) Nếu chấp nhận thanh toán ngân hàng phát hành chuyển tiền cho ngân hàng thanh toán (8) Từng định kỳ ngân hàng phát hành gửi bảng kê cho chủ thẻ 4.3 Các văn bản liên quan - Quyết định 226/2002/QĐ – NHNN “Quy chế hoạt động thanh toán qua các tổ chức cung ứng dịch vụ thanh toán” ngày 26/3/2002 - Quyết định 1092/2002/QĐ – NHNN “ Quy định thủ tục thanh toán qua các tổ chức cung ứng dịch vụ thanh toán” ngày 8/10/2002. - Quyết định 30/2006/QĐ – NHNN “ Quy chế cung ứng và sử dụng Séc” ngày 4.4 Các ví dụ 4.4.1 Uỷ nhiệm chi Công ty Kim Anh lập UNC số tiền 100.000.000đ nộp vào ngân hàng A yêu cầu trả tiền cho công ty Thiên Linh tại NH B Nợ TK 4211.Kim Anh 50.000.000 Có TK 5012 50.000.000 4.4.2 Uỷ nhiệm thu Nhận được UNT từ NH ACB CN Tân Bình chuyển đến nhờ NH TCB thu tiền hàng của công ty Kim Anh có tài khoản tài NH, số tiền 50.000.000 đ Định khoản: Nợ TK 4211. Kim Anh 50.000.000 Có TK 5211 50.000.000 4.4.3 Thanh toán séc Công ty Thiên Linh nộp bảng kê Séc kèm tờ séc đã được NH ACB bảo chi cho công ty Kim Anh, séc còn thời gian hiệu lực, số tiền séc là 100.000.000 đ Nợ TK 5012 100.000.000 Có TK 4211.Thiên Linh 1000.000.000 4.4.4 Thanh toán thẻ Ngày 20/11/2007, khách hàng A không mở tài khoản tại PGD Gò Vấp đến PGD thực hiện một lệnh chuyển tiền cho khách hàng Lê Thị Kim Anh có tài khoản tại NH BIDV , số tiền 1.000.000.000đ, PGD thu phí chuyển tiền 0.03% trên số tiền chuyển, VAT 10%, định khoản bút toán phí dịch vụ. Giải Nợ TK 1011 30.000.000 (1.000.000.000 x 0.03%) Có TK711 27.272.727 Có TK 3531 2.727.273 PHẦN 5: KẾ TOÁN THU NHẬP, CHI PHÍ, THUẾ GTGT, THUẾ TNDN 5.1 Khái niệm 5.1.1 Kế toán thu nhập Thu nhập của ngân hàng là tổng giá trị các lợi ích kinh tế ngân hàng thu được trong kỳ kế toán, phát sinh từ các hoạt động của ngân hàng, góp phần làm tăng vốn chủ sở hữu. Thu nhập của ngân hàng bao gồm: thu nhập từ hoạt động kinh doanh và thu nhập khác. Thu nhập từ hoạt động kinh doanh: thu nhập từ hoạt động tín dụng, thu nhập phí từ hoạt động dịch vụ, thu nhập từ hoạt động kinh doanh khác, thu nhập góp vốn, mua cổ phần. Thu về hoạt động tín dụng: - Thu lãi tiền gửi: NH được hưởng lãi trên số dư tiền gửi ở NH Nhà nước và các TCTD khác. - Thu lãi cho vay: là khoản thu nhập lớn của NH bao gồm lãi cho vay ngắn hạn, trung hạn và dài hạn. - Thu lãi chứng khoán đầu tư: gồm chứng khoán đầu tư sẵn sàng để bán và chứng khoán đầu tư giữ đến ngày đáo hạn - Thu lãi cho thuê tài chính: lãi các hợp đồng tín dụng thuê mua. - Thu khác về hoạt động tín dụng Thu về hoạt động dịch vụ: - Thu dịch vụ thanh toán: thu phí dịch vụ thanh toán, dịch vụ thu hộ, lệ phí hoa hồng và các dịch vụ thanh toán khác. - Thu từ nghiệp vụ bảo lãnh: bảo lãnh vay vốn, bảo lãnh thanh toán, bảo lãnh thực hiện hợp đồng... - Thu từ dịch vụ ngân quỹ - Thu từ nghiệp vụ ủy thác và đại lý - Thu từ dịch vụ tư vấn - Thu từ kinh doanh và dịch vụ bảo hiểm - Thu phí nghiệp vụ chiết khấu - Thu từ các dịch vụ khác bao gồm: cung ứng dịch vụ bảo quản tài sản, cho thuê két sắt, dịch vụ cầm đồ - Thu khác Thu từ kinh doanh ngoại hối: bao gồm thu về kinh doanh ngoại tệ và vàng Thu từ các hoạt động kinh doanh khác như: lãi từ mua bán giấy tờ có giá, mua bán nợ Thu lãi góp vốn, mua cổ phần Thu nhập khác: thu thanh lý, nhượng bán tài sản cố định, thu các khoản nợ khó đòi đã được xử lý bằng dự phòng rủi ro, thu tiền phạt khách hàng vi phạm hợp đồng, các khoản thu khác 5.1.2 Kế toán chi phí Chi phí của ngân hàng là các khoản phải chi phát sinh trong quá trình hoạt động kinh doanh và hoạt động khác của ngân hàng. Chi phí hoạt động kinh doanh: chi phí hoạt động tín dụng, chi phí cho hoạt động kinh doanh dịch vụ, chi phí về kinh doanh ngoại tệ và vàng, chi nộp thuế, chi cho việc mua bán giấy tờ có giá, mua bán nợ, chi phí tiền lương, chi phí quản lý, chi phí khấu hao tài sản cố định, chi cho thuê tài sản, chi cho hoạt động góp vốn mua cổ phần, chi phí dự phòng, chi các khoản đã hạch toán thu nhập nhưng thực tế không thu được. Chi phí hoạt động tín dụng gồm có: - Chi trả lãi tiền gửi: trả lãi tiền gửi bằng VND, ngoại tệ cho các tổ chức kinh tế, cá nhân, TCTD khác ở trong nước và ngoài nước. - Chi trả lãi tiền vay: trả lãi tiền vay NHNN, vay các TCTD khác trong và ngoài nước. - Chi trả lãi phát hành giấy tờ có giá: trả lãi cho các giấy tờ có giá mà TCTD phát hành. - Chi trả lãi tiền thuê tài chính: gồm các khoản trả lãi giao dịch thuê tài chính và giao dịch thuê mua. - Chi phí khác hoạt động tín dụng: gồm các khoản chi phí của TCTD ngoài các chi phí nói trên về hoạt động huy động vốn. Chi phí hoạt động dịch vụ: - Chi về dịch vụ thanh toán - Cước phí bưu điện về mạng viễn thông dùng cho hoạt động dịch vụ - Chi phí về ngân quỹ: gồm các khoản chi phí về vận chuyển bốc xếp, xăng dầu dùng cho vận chuyển, kiểm đến phân loại đóng gói, bảo vệ tiền, giấy tờ có giá và phương tiện thanh toán thay tiền. - Các khoản dịch vụ khác về thanh toán và ngân quỹ: gồm các khoản chi phí của TCTD ngoài các khoản chi phí nói trên về dịch vụ thanh toán và ngân quỹ. Chi về kinh doanh ngoại hối: lỗ kinh doanh ngoại tệ, vàng phí dịch vụ thanh toán ngoại tệ , mua bán các bản tin Chi nộp thuế và các khoản phí, lệ phí: thuế GTGT không được khấu trừ, thuế TNDN, lệ phí giao thông, các phương tiện vận tải Chi phí hoạt động kinh doanh khác: chi phí mua bán giấy tờ có giá, mua bán nợ Chi phí cho nhân viên gồm: - Lương và phụ cấp lương - Chi trang phục giao dịch và bảo hộ lao động - Các khoản chi để đóng góp theo lương: gồm BHXH, BHYT - Chi trợ cấp: trợ cấp khó khăn, trợ cấp thôi việc - Chi công tác xã hội Chi cho hoạt động quản lý và công vụ: - Chi vật liệu và giấy tờ in: mua sắm các vật liệu văn phòng, giấy tờ in - Công tác phí: chi cho CBNV đi công tác trong và ngoài nước - Chi đào tạo và huấn luyện nghiệp vụ - Chi nghiên cứu và ứng dụng khoa học công nghệ, sáng kiến, cải tiến, nghiên cứu, ứng dụng chuyển giao các đề tài khoa học, thuê dịch tài liệu - Chi bưu phí và điện thoại - Chi xuất bán tài liệu, tuyên truyền, quảng cáo, tiếp thị, khuyến mãi, chi mua sách báo, tài liệu - Chi về hoạt động đoàn thể của TCTD - Các khoản chi phí quản lý khác: điện, nước, y tế, vệ sinh, lễ tân, thanh tra, phòng cháy Chi về tài sản: - Khấu hao cơ bản TSCĐ - Bảo dưỡng và sửa chữa tài sản - Xây dựng nhỏ - Mua sắm công cụ lao động - Thuê tài sản Chi phí dự phòng, bảo toàn và bảo hiểm tiền gửi của khách hàng - Dự phòng giảm giá chứng khoán, nợ khó đòi, giảm giá vàng bạc, ngoại tệ, - Chi phí nộp BH, bảo toàn tiền gửi của khách hàng - Chi bồi thường bảo hiểm tiền gửi Chi phí khác: chi nhượng bán, thanh lý tài sản, giá trị còn lại của tài sản cố định thanh lý nhượng bán, chi cho việc thu hồi các khoản nợ đã xóa, chi tiền phạt do vi phạm hợp đồng. 5.1.3 Kế toán thuế GTGT Thuế GTGT là thuế gián thu tính trên giá trị tăng thêm của hàng hóa, dịch vụ. Đối tượng chịu thuế GTGT tại ngân hàng Đối tượng chịu thuế GTGT theo phương pháp khấu trừ: là thu nhập từ hoạt động dịch vụ và thu nhập từ thanh lý TSCĐ bao gồm các thu nhập sau: - Dịch vụ mở tài khoản - Dịch vụ chiết khấu thương phiếu và các giấy tờ có giá trị khác (bao gồm tái chiết khấu, cầm cố thương phiếu và giấy tờ có giá trị). - Dịch vụ bảo lãnh có thu phí (trừ bảo lãnh cho vay). - Dịch vụ thanh toán gồm: Cung ứng các phương tiện thanh toán, thực hiện các dịch vụ thanh toán cho khách hàng, dịch vụ thanh toán quốc tế, thu hộ, chi hộ, chuyển tiền kiều hối - Nghiệp vụ ủy thác và đại lý dưới hình thức: ủy thác, nhận ủy thác làm đại lý trong các lĩnh vực liên quan đến các hoạt động NH: quản lý tài sản, vốn đầu tư - Các dịch vụ liên quan đến hoạt động NH như bảo quản vật liệu quý, giấy tờ có giá, cho thuê tủ sắt - Thu nhập từ nhượng bán, thanh lý TSCĐ. Đối tượng chịu thuế GTGT theo phương pháp trực tiếp: là thu nhập từ kinh doanh vàng, bạc, đá quý. Đối tượng nộp thuế GTGT: là cá nhân, tổ chức được phép hoạt động ngân hàng theo pháp luật. Đối tượng không chịu thuế GTGT: là thu nhập từ hoạt động cho vay vốn, bảo lãnh cho vay vốn, chiết khấu thương phiếu và giấy tờ có giá trị như tiền, bán tài sản đảm bảo nợ vay để thu hồi nợ, cho thuê tài chính của các tổ chức tín dụng Việt Nam, các hoạt động chuyển nhượng vốn theo pháp luật và hoạt động kinh doanh chứng khoán. Nguyên tắc tính thuế: Đối với đối tượng chịu thuế là dịch vụ thì tính thuế theo phương pháp khấu trừ, thuế suất là 10%. Đối với đối tượng chịu thuế là kinh doanh vàng bạc thì tình thuế theo phương pháp trực tiếp, mức thuế suất là 10% Phương pháp tính thuế Phương pháp tính thuế GTGT trực tiếp Thuế GTGT phải nộp = Giá trị gia tăng x thuế suất Giá trị gia tăng = Doanh số bán ra bằng VND của vàng bạc – doanh số mua tương ứng của vàng bạc đá quý bán ra Doanh số mua vào tương ứng = Số lượng vàng bạc x Giá mua thực tế bình quân Giá mua thực tế bình quân = (số dư mua vàng đầu kỳ + Doanh số mua trong kỳ)/ (số vàng đầu kỳ + số vàng mua trong kỳ) Phương pháp tính thuế GTGT khấu trừ Thuế GTGT phải nộp = Thuế GTGT đầu ra – Thuế GTGT đầu vào được khấu trừ Thuế GTGT đầu ra = Giá tính thuế x Thuế suất (10%) Giá tính thuế gồm: - Thu phí chuyển tiền mặt trong nước, ngoài nước - Thu phí rút tiền mặt trong nước - Thu phí đổi tiền mặt - Thu phí về quản lý tài sản cầm cố, thế chấp - Thu phí về cấp giấy chứng nhận số dư - Thu phí về giấy chứng nhận số dư - Thu phí về giấy chứng từ bảo lãnh - Thu phí về ấn chỉ chứng từ Thuế GTGT đầu vào được khấu trừ : là thuế GTGT đầu vào được xác định trên các hóa đơn GTGT của hàng hóa dịch vụ mua vào dùng cho hoạt động kinh doanh dịch vụ chịu thuế GTGT phát sinh trong tháng nào thì được tổng hợp, kê khai tính khấu trừ ngay trong tháng đó. Một số hàng hóa dịch vụ dành riêng cho hoạt động kinh doanh dịch vụ chịu thuế: - Trả phí vận chuyển tiền thanh toán qua NH khác - Trả phí dịch vụ hối đoái và thanh toán quốc tế - Chi phí mua ấn chỉ dùng vào công tác thanh toán - Chi phí mua TSCĐ, công cụ dành riêng cho hoạt động phải chịu thuế Một số hàng hóa, dịch vụ dùng chung cho hoạt động chịu thuế và không chịu thuế: - Chi phí về mua văn phòng phẩm, tài liệu, báo chí - Chi phí về điện, nước, xăng dầu - Chi phí về tuyên truyền, quảng cáo. - Chi phí về thanh tra, kiểm soát Trường hợp các ngân hàng không hạch toán riêng thuế GTGT đầu vào được khấu trừ giữa các hoạt động chịu thuế và không chịu thuế thì áp dụng phương pháp phân bổ thuế đầu vào theo tỷ lệ doanh thu dịch vụ chịu thuế trên tổng doanh thu. Tài khoản sử dụng: TK 3532 “Thuế GTGT đầu vào” TK 4531 “Thuế GTGT phải nộp” 5.1.4 Thuế TNDN Thuế TNDN là loại thuế trực thu , đánh trực tiếp vào thu nhập chịu thuế của cơ sở sản xuất kinh doanh hàng hóa, dịch vụ sau khi đã trừ đi các khoản chi phí liên quan đến việc tạo ra doanh thu và thu nhập chịu thuế của cơ sở SXKD 5.2 Các quy trình 5.2.1 KT thu nhập Sơ đồ hạch toán các khoản thu nhập (trừ thu nhập từ dịch vụ) (1) Thu nhập thu ngay (2) Dự thu lãi (3) Thu lãi cuối kỳ (4) Thu lãi đầu kỳ (5) Phân bổ thu nhập (6) Chênh lệch lãi tỷ giá hối đoái, vàng bạc, đá quý (7) Điều chỉnh giảm thu nhập (8) Thoái thu lãi đã dự thu (9) Cuối kỳ kết chuyển thu nhập để xác định kết quả kinh doanh Sơ đồ hạch toán thu nhập từ dịch vụ (1) Thu nhập từ hoạt động dịch vụ (2) Cuối kỳ kết chuyển thu nhập để xác định kết quả kinh doanh 5.2.2 KT chi phí (1) Chi phí bằng tiền (2) Dự chi lãi (3) Chi lãi cuối kỳ (4) Chi lãi đầu kỳ (5) Phân bổ lãi chi đầu kỳ vào chi phí (6) Lỗ chênh lệch tỷ giá hối đoái, vàng bạc đá quý (7) Điều chỉnh giảm chi phí (8) Thoái chi lãi đã dự chi (9) Cuối kỳ kết chuyển chi phí để xác định kết quả kinh doanh 5.2.3 Thuế GTGT: Hạch toán VAT khấu trừ: Hạch toán VAT trực tiếp: 5.2.4 Thuế TNDN (1) Hàng quý khi tạm tính thuế TNDN (2) Khi tạm nộp thuế TNDN quý (3) Kết chuyển chi phí thuế TNDN (4) Nếu nộp thiếu (số đã nộp < số phải nộp) nộp thêm (5) Khi nộp thuế bổ sung (6) Nếu nộp thừa (số đã nộp > số phải nộp) (7) Kết chuyển chi phí thuế Cuối kỳ kết chuyển lợi nhuận Nợ TK 691 “ Lợi nhuận năm nay” Có TK 692 “ Lợi nhuận năm trước” 5.3 Các văn bản liên quan - Công văn 3788/TCT-CS năm 2013 chính sách thuế TNDN - Thông tư 141/2013/TT-BTC hướng dẫn nghị định 92/2013/NĐ-CP - Luật thuế TNDN, nghị định 24/2007/NĐ-CP ngày 14/12/2007 - Thông tư 134/2007/TT-BTC ngày 23/11/2007 - Chuẩn mực kế toán Việt Nam: VSA 01, VSA 14, VSA 17, VSA 22,VSA 25. - Quyết định 479/2004/QĐ-NHNN ngày 29/04/2004, quyết định 29/2006/QĐ-NHNN ngày 10/07/2006. - Luật thuế TNDN Luật số 14/2008/QH12 của Quốc Hội ngày 03/06/2008, Nghị định 124/2008/NĐ-CP ngày 11/12/2008,Thông tư 123/2012/TT-BTC ngày 27/07/2012. 5.4 Các ví dụ 5.4.1 KT thu nhập Thu nhập từ hoạt động tín dụng Ngày 27/5/N ngân hàng nhận được Báo Có kèm theo sổ phụ tiền gửi thanh toán tại Ngân hàng nhà nước về lãi tiền gửi thanh toán tháng 5/N là: 12.500.000đ. Yêu cầu: Định khoản nghiệp vụ kinh tế phát sinh trên Giải: Nợ TK 1113: 12.500.000 Có TK 701: 12.500.000 Thu nhập phí từ hoạt động tín dụng Ngày 5/3/N, khách hàng đem đến ngân hàng TMCP ABC đổi một lượng tiền củ, rách nát tất cả là 500.000đồng. Ngân hàng đã đổi tiền mới cho khách và thu phí dịch vụ ngân quỹ là 5% trên số tiền đem đổi, dịch vụ này chịu thuế GTGT là 10%. Yêu cầu: Xử lý và hạch toán ngày 5/3/N Giải: Thu phí dịch vụ ngân quỹ: 500.000đ x 5% = 25.000đ Nợ TK 1011 500.000 Có TK 4523 472.500 Có TK 713 25.000 Có TK 4531 2.500 Thu nhập từ hoạt động kinh doanh ngoại hối Ngày 15/2/N công ty Hưng Phú đến ngân hàng ACB rút tiền gửi ngoại tệ không kỳ hạn số tiền 3.000USD, tỷ giá ghi sổ là 18.500đ/USD, tỷ giá thực tế ngày 15/2/N là 18.350đ/USD. Yêu cầu: Xử lý và hạch toán ngày 15/2/N Giải: Nợ TK 4221 55.500.000 = 3.000 USD * 18.500 Có TK 1031 55.050.000 = 3.000USD * 18.350 Có TK 721 450.000 = 3.000USD * 150 Thu nhập từ hoạt động kinh doanh khác Ngày 8/2/N Ngân hàng ACB bán 1 số chứng khoán vốn kinh doanh cho Cty Thiên Thanh giá bán là 520.000.000đ, thanh toán bằng tài khoản tiền gửi không kỳ hạn của công ty Thiên Thanh tại NH ABC. Giá ghi sổ các chứng khoán này là 410.000.000đ. Yêu cầu: xử lý và hạch toán ngày 8/2/N Giải Nợ TK 4211. Thiên Thanh 520.000.000 Có TK 142 410.000.000 Có TK 110.000.000 Thu nhập từ góp vốn, mua cổ phần Ngày 30/12/N ngân hàng ACB nhận được thông báo chia cổ tức năm N là 3.000.000.000đ từ công ty liên doanh là công ty DTS. Yêu cầu: Xử lý và hạch toán ngày 30./12/N. Giải: Nợ TK 359 3.000.000.000 Có TK 78 3.000.000.000 Thu nhập khác Ngày 1/4/N tại NH ACB thu được khoản nợ của khách hàng D là 20.000.000đ bằng tiền mặt. Khoản nợ này NH ABC đã lập dự phòng đủ 20.000.000đ. Đồng thời NH trích dự phòng quý 1 năm N là 100.000.000đ Giải: Nợ Tk 1011 20.000.000 Có TK 79 20.000.000 Xuất 971 20.000.000 Nợ TK 8822: 100.000.000 5.4.2 KT chi phí Chi phí lãi tiền vay Ngày 30/3/N Ngân hàng ACB chuyển khoản thanh toán lãi vay ngắn hạn NHNN số tiền 105.000.000đ. Yêu cầu hạch toán ngày 30/3/N Giải Nợ TK 802 105.000.000 Có TK 1113 105.000.000 Chi phí tài sản Tại NH ABC, thu hồi 1 tài sản cho thuê về, NH tân trang lại tài sản với chi phí tân trang là 50.000.000đ, NH lại tiếp tục cho khách hàng khách thuê. Tiền thuê hàng tháng là 10.000.000, lãi 1.000.000đ/tháng. Giải Nợ TK 872 50.000000 Có TK 1011 50.000.000 Chi phí dự phòng nợ phải thu khó đòi Ngày 1/4/N tại NH ACB thu được khoản nợ của khách hàng D là 20.000.000đ bằng tiền mặt. Khoản nợ này NH ABC đã lập dự phòng đủ 20.000.000đ. Đồng thời NH trích dự phòng quý 1 năm N là 100.000.000đ Giải: Nợ Tk 1011 20.000.000 Có TK 79 20.000.000 Xuất 971 20.000.000 Nợ TK 8822: 100.000.000 5.4.3 Thuế GTGT Ngân hàng chi tiền mặt 1.100.000đ để mua văn phòng phẩm, trong đó thuế GTGT đầu vào là 100.000đ. Văn phòng phẩm này dùng chung cho hoạt động kinh doanh chịu thuế và không chịu thuế, giả sử tỷ trọng doanh số dịch vụ chịu thuế là 10%. Sau khi xác định thuế GTGT đầu vào được khấu trừ, giả sử NH không được khấu trừ số còn lại mà phải chuyển vào chi phí nộp thuế (TK 831). Thuế GTGT đầu ra là 50.000đ thu từ phí chuyển tiền của khách hàng là 500.000đ. Giải Mua văn phòng phẩm Nợ TK 8611: 1.000.000 Nợ TK 3532: 100.000 Có TK 1011: 1.100.000 Thuế GTGT đầu vào được khấu trừ 100.000 x 10% = 10.000đ Nợ TK 4531: 10.000 Có TK 3532: 10.000 Kết chuyển thuế GTGT đầu vào không được khấu trừ Nợ TK 831: 90.000 Có TK 3532: 90.000 Thuế GTGT đầu ra Nợ TK 4211: 550.000 Có TK 711: 500.000 Có TK 4531: 50.000 Thuế GTGT phải nộp: 50.000 – 10.000 = 40.000đ Nợ TK 4531: 40.000 Có TK 1113: 40.000 5.4.4 Thuế TNDN Ngân hàng thương mại ACB có lợi nhuận thuần năm 200X là 20.000trđ, thuế suất thuế thu nhập là 25%. Tình hình nộp thuế thu nhập các quý như sau: - Quý 1: 700trđ - Quý 2: 600trđ - Quý 3: 800trđ - Quý 4: 500trđ Yêu cầu: Xác định số thuế thu nhập phải nộp bổ sung hay được hoàn lại là bao nhiêu?Định khoản tất cả các nghiệp vụ nộp thuế thu nhập trong năm. Giải - Quý 1: Tạm nộp thuế TNDN 700trđ Nợ TK 8331 700 Có TK 4534 700 Nợ TK 4534 700 Có TK 1113 700 Nợ TK 691 700 Có TK 8331 700 - Quý 2: Tạm nộp thuế TNDN 600trđ Nợ TK 8331 600 Có TK 4534 600 Nợ TK 4534 600 Có TK 1113 600 Nợ TK 691 600 Có TK 8331 600 - Quý 3: Tạm nộp thuế TNDN 800trđ Nợ TK 8331 800 Có TK 4534 800 Nợ TK 4534 800 Có TK 1113 800 Nợ TK 691 800 Có TK 8331 800 - Quý 4: Tạm nộp thuế TNDN 500trđ Nợ TK 8331 500 Có TK 4534 500 Nợ TK 4534 500 Có TK 1113 500 Nợ TK 691 500 Có TK 8331 500 Nộp thuế bổ sung vào cuối năm: (15.000 x 25%) – 700 – 600 – 800 – 500 = 1.150 trđ Nợ TK 8331 1.150 Có TK 4534 1.150 Nợ TK 4534 1.150 Có TK 1113 1.150 Nợ TK 691 1.150 Có TK 8331 1.150 5.5 Ba mẫu BCTC hợp nhất theo QĐ 16/2007/QĐ-NHNN

File đính kèm:

tieu_luan_thu_thap_chung_tu_va_cac_nghiep_vu_pho_bien_trong.docx

tieu_luan_thu_thap_chung_tu_va_cac_nghiep_vu_pho_bien_trong.docx